Hraje se o podmínky předčasného splacení hypotečních úvěrů

V PS ČR je návrh zákona s pozměňovacím návrhem, kde jde o vyjasnění situace ohledně tzv. účelně vynaložených nákladů. Jde o náklady při předčasném splacení, které banka může požadovat.

Novela zákona o spotřebitelském úvěru

V Poslanecké sněmovně ČR je zařazen do jednání návrh zákona, kterým se mění některé zákony v souvislosti s rozvojem kapitálového trhu. Poslanec Jan Řehounek doplnil tento návrh zákona o pozměňovací návrh, který se týká podmínek předčasného splacení hypotečních úvěrů. Tento pozměňovací návrh přesunul předmět jednání do hledáčku zájmu profesionálů zabývajících se hypotečními úvěry.

Podstatou změn je vyjasnění situace ohledně tzv. účelně vynaložených nákladů. Vysvětlení podstaty problému přesahuje rozsah tohoto textu, proto vycházím z předpokladu, že čtenář je obeznámen s podmínkami mimořádných splátek hypotečních úvěrů a problematikou výkladu účelně vynaložených nákladů.

Zjednodušeně navrhovaná změna zákona spočívá především v tom, že banka může požadovat při předčasném splacení náklady, jejichž vyčíslení je založeno na následujícím postupu:

Pokud by klient úvěr nesplatil, potom by do konce fixace bance uhradil nějakou sumu úroků (což závisí na stávající úrokové sazbě). Udělá se porovnávací výpočet, který vyčíslí úroky, které by za stejných okolností byly uhrazeny do konce fixace, pokud by úvěr nebyl úročen svou skutečnou sazbou, ale aktuálně platnou sazbou na trhu (zdrojem mají být statistická data České národní banky).

Kladný rozdíl těchto částek jsou náklady, na které by banka měla mít nárok. Stále platí, že nesmí být vyšší, než úroky do konce fixace (což ale vzhledem ke konstrukci prakticky nepadá v úvahu, protože toto by mohlo vzniknout pouze tehdy, pokud by aktuální sazby hypoték dle ČNB byly záporné). Bude doplněna nová podmínka, že takto vypočtené náklady však nesmí být vyšší, než 3 % z výše mimořádné splátky.

Příklad:

Úvěr 2,5 mil. Kč, splatnost 30 let, fixace 5 let, sazba 2,49 % p.a.

Splátka probíhá po dvou letech splácení, zbývá tedy 36 splátek.

Aktuální zůstatek úvěru 2.385.000 Kč. Aktuální sazba na trhu dle ČNB 2,09 % p.a.

Pokud by klient úvěr nesplatil, během dalších tří let do konce fixace by bance uhradil asi 172 tis. Kč.

Pokud by takový úvěr následující 3 roky nebyl úročen sazbou 2,49 % p.a., ale aktuální sazbou na trhu 2,09 v p.a., potom by úroky činily asi 112 tis. Kč.

Rozdíl 60 tis. Kč by byla částka, na kterou by banka měla nárok. Nesmí však být vyšší, než 3 % z mimořádné splátky. 3 % z mimořádné splátky činí 71.550 Kč a nejsou tedy uplatněny. Klient by tedy měl bance uhradit 60 tis. Kč.

Pokud použijeme stejný příklad, ale fixace bude 10 let a bude tedy zbývat 8 let splácení, tedy 96 splátek: Pokud by klient úvěr nesplatil, během dalších osmi let do konce fixace by bance uhradil asi 425 tis. Kč.

Pokud by takový úvěr následujících 8 let nebyl úročen sazbou 2,49 % p.a., ale aktuální sazbou na trhu 2,09 v p.a., potom by úroky činily asi 271 tis. Kč. Rozdíl činí 154 tis. Kč. Uplatní se tedy maximum ve výši 3 % z výše mimořádné splátky a banka tedy bude mít nárok na 71.550 Kč.

„Jestli ale návrh novely dosáhne nějakého výsledku je ve hvězdách. Je sice zařazen na pořad jednání 111. schůze Poslanecké sněmovny, ale zjevně není vnímán jako prioritní. Na dosud proběhlých dvou zasedáních se k němu poslanci nedostali a nyní je schůze přerušena do 14. 9. 2021. Nečekám tedy v dohledné době nějakou změnu, přestože bych si ji přál,“ říká David Eim, místopředseda představenstva společnosti GEPARD FINANCE a.s.

Úrokové sazby hypotečních úvěrů

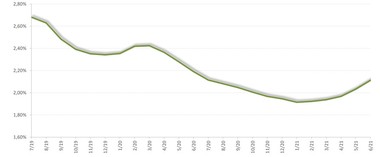

Úrokové sazby rostou kontinuálně již řadu měsíců. Nové úvěry se v červnu uzavíraly v průměru za 2,13 % p. a. (pro srovnání květen byl 2,05 % p.a.). Refinancování za 2,04 % p.a. (pro srovnání květen byl 1,98 % p.a.).

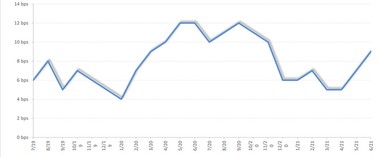

Vlevo graf ilustruje, o kolik je refinancování v průměru levnější (má nižší úrokovou sazbu) než nový úvěr. Graf vpravo ilustruje průměrnou úrokovou sazbu hypotečních úvěrů v posledních dvou letech.

„Sazby nových úvěrů a refinů se přece jen do jisté míry liší. Průměrná sazba refinancování je typicky o něco nižší, než sazba nových úvěrů.

První důvod je nasnadě: refinancování je pro banky zajímavé, protože se jedná o prověřené klienty s dobrou platební morálkou. U takového klienta je jasná motivace snažit se o jeho získání pomocí cenové politiky. Druhý důvod, který pro nedostatek dat nelze kvantifikovat, se skrývá v LTV. Přestože nejsou k dispozici statistiky o distribuci LTV u nových a refinancovaných úvěrů, z logiky věci vyplývá, že u refinancování bude průměr LTV nižší. Vliv mají rostoucí ceny nemovitostí a také fakt, že refinancované úvěry jsou částečně umořeny,“ komentuje vývoj úrokových sazeb hypotečních úvěrů David Eim z GEPARD FINANCE a.s.

Objemy hypotečních úvěrů

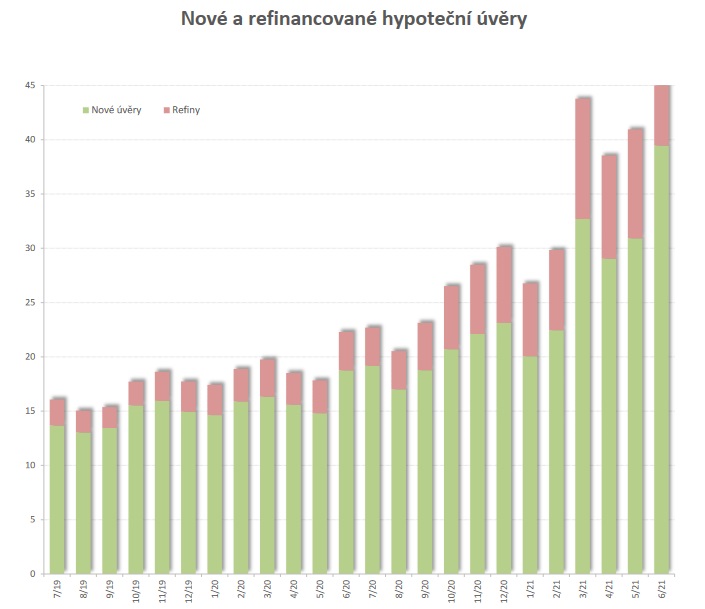

„Je to naprosto neuvěřitelné, ale trh v červnu akceleroval a dosáhl nového historického maxima. Objem nových hypotečních úvěrů činil 39,45 mld. Kč. Objem refinancování 9,78 mld. Kč. V součtu tedy trh činil 49,24 mld. Kč. Škoda. Chybělo málo a dostali jsme se přes symbolických padesát miliard,“ komentuje vývoj David Eim z GEPARD FINANCE a.s. a k podílu nových a stávajících hypoték dále uvádí:

„Pečlivě sledovanou kategorií je objem resp. podíl refinancování. V květnu byl objem refinancovaných úvěrů stále poměrně vysoký, přesto snad jsou znatelná známky jistého uklidnění. Objem refinancování poklesl, přesto je však čtvrtý nejvyšší v historii. Podíl na celkovém objemu hypoték poklesl znatelněji a to díky rekordnímu nárůstu nových úvěrů, které tím zajistily vyšší základnu pro stanovení podílu refinů.“

Volba různých dob fixace úrokové sazby

Volba různých dob fixace úrokové sazby prošla v posledních letech výraznými změnami. Významným mezníkem byla účinnost zákona 257/2016 Sb. o spotřebitelském úvěru. Do účinnosti tohoto zákona bylo velmi nákladné, pokud klient potřeboval hypoteční úvěr předčasně splatit. Nemám nyní na mysli refinancování, ale mám na mysli situace, kdy klient potřeboval prodat stávající nemovitost z nějakých osobní či rodinných důvodů.

„Klienti ztratili nejzásadnější důvod obav z dlouhé fixace úrokové sazby a pro banky se tento segment díky většímu zájmu klientů stal zajímavějším. Delší fixace jsou většinou o něco dražší, než kratší fixace, ale v současné době je rozdíl poměrně malý a značné části klientů dává smysl přijmout trochu horší, ovšem stále velice zajímavou sazbu, a mít jistotu, že podmínky se nezmění po co možná nejdelší dobu,“ doplňuje k tématu David Eim.